Wat is het verschil tussen een overlijdensverzekering en een uitvaartverzekering?

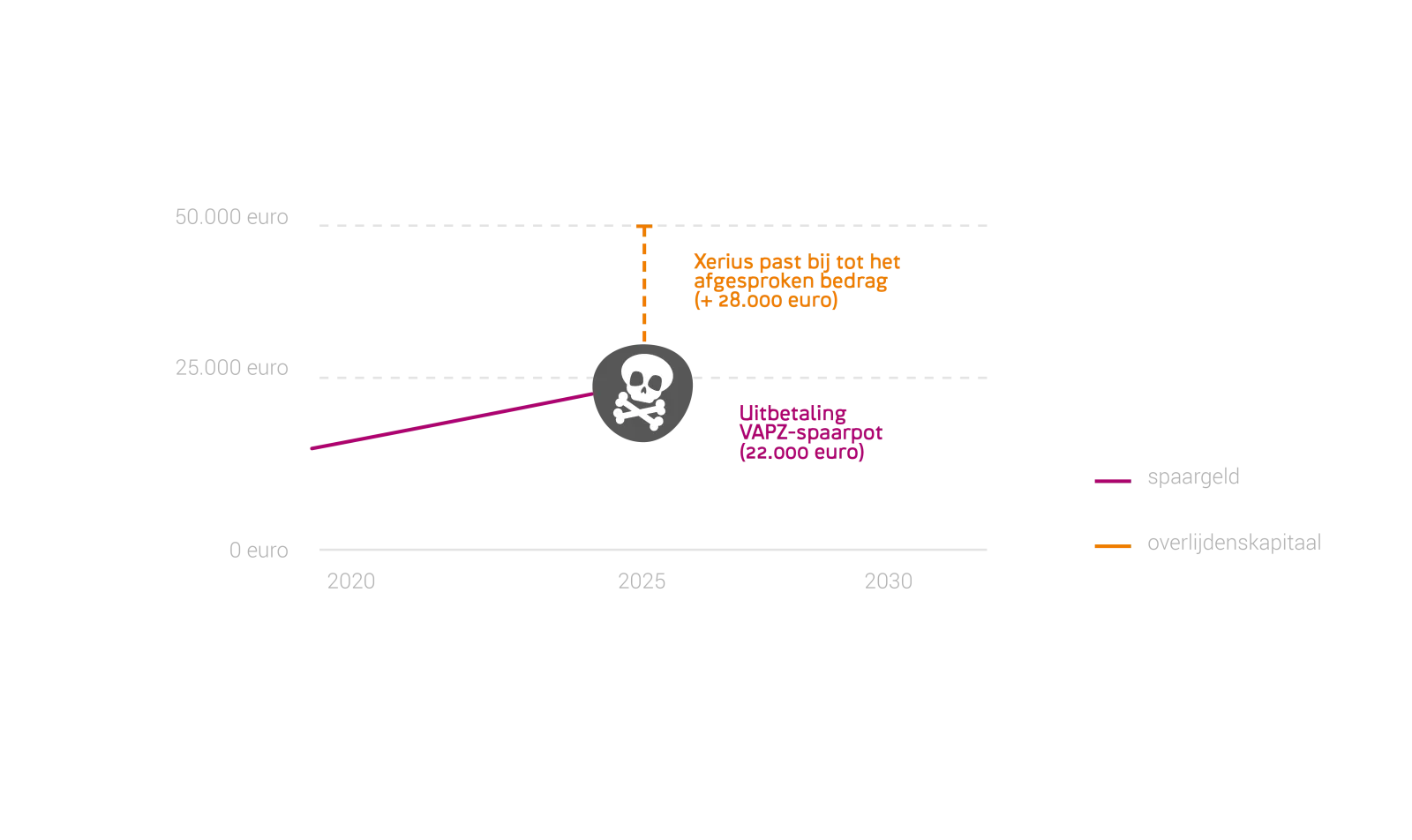

Eenvoudig gezegd. Een uitvaartverzekering vergoedt enkeI en alleen je uitvaart, geen andere kosten. Een overlijdensverzekering geeft een bredere bescherming. In de overlijdensdekking bij Xerius spreek je een vast bedrag af dat je naasten -die je zelf kiest- krijgen als je zou overlijden voordat je met pensioen gaat. Zo heeft jouw overlijden minder financiële impact op hen. Je dierbaren kunnen bijvoorbeeld de woning blijven afbetalen, of blijven studeren. Ze kunnen met het bedrag natuurlijk ook de uitvaart of successierechten betalen, maar hier is het niet specifiek voor bedoeld.